最近各大券商都在吹爆“固收+”产品,市场上有不少投资者也都开始接触“固收+”的产品。2021年“固收+”基金总规模达到2.11万亿元,甚至其中有25只规模超百亿。究竟“固收+”产品究竟有什么魔力,可以一举打败权益类产品,成为震荡行情中的新宠呢?

“固收+”火爆的背景,其实可以追溯到2018年。以前很多银行理财都是保本的,后来资管新规出了,表明“不能这样强行保本,市场该怎样就怎样”,保本类的理财退出市场。但是总会有不少资金有稳健理财的需求,因为保本理财退市的原因,当时有31万亿资金“流浪”在市场中。于是,风险可控,收益又不差的“固收+”产品逐渐受到青睐。

其实“固收+”本身是一种投资策略,一般说的“固收+”产品其实是采用“固收+”策略进行资产配置,其核心思想是一种杠铃策略。“杠铃策略”是2014年塔勒布在《反脆弱》一书中被提出来的,目的是要在确定性和不确定性之间找到平衡:80%-90%的资金做零风险投资和10%-20%的资金做高风险投资,不考虑中等收益的投资。但是“固收+”策略跟杠铃策略也不是完全一样。现在市面上大多数的“固收+”产品,大部分是采用“8+2”的组合比例,即80%的资金投资于固收类产品,比如像国债、地方债、金融债等债券,目的是获得稳健收益。剩下的20%的资金投资于股票等权益类产品,这部分的风险投资目的在于拉高“固收+”产品的整体收益。也会有“7+3”的组合比例,但比较少。

“固收+”产品很广泛,到目前为止,市场对“固收+”产品没有很明确的区分。本文还是先用大家熟悉、又很具有代表性的“固收+”基金作为分析对象。在这种大类资产配比确定的前提下,根据债券和股票选择的限制不一样,”固收+“基金大致可以分为一级债基、二级债基和可转换债基。这三种债基长得很像,却又有点不一样,用实例说明一下。

一级债基是纯债+新股的配置。像汇添富季季红定期开放债券型基金(164702)就是典型的一级债基。看看基金招募书,基金主要投资于固定收益类金融工具,有公司债、企业债、可转债等等,也可以投资于一级市场新股申购,但不能直接从二级市场上买入股票和权证。根据招募说明书的投资限制,这只债基主要重仓地方债,并没有投资到权益市场。

二级债基是纯债+新股+精选个股的配置,以工银瑞信双利债券型基金(485011)为例。同样的也是主要投资于债券,但是二级债基可以直接投资于二级市场股票、权证和存托凭证等权益类资产。此债基主要重仓国开债,而权益部分是投资于相对比较安全的行业龙头。

可转债基是可转债+新股+精选个股的配置,以前海开源可转债债券型基金(000536)为例。与前两者不一样的是,可转债基80%的资金是投资于可转债,20%是投资于权益类资产。这只债基在固收部分投资的均为可转债,权益部分主要投资于制造业。

我们知道,由于国债是以国家信誉背书,所以违约风险是最低的。而可转债虽然本质是债券,但由于兼具股票和债券的特性,所以可转债的风险最高。债券的风险等级排序为:可转债>企业债>金融债>地方债>国债。

打新股盈利的概率是比在二级市场通过买卖证券盈利的概率是要高的。毕竟股票买进去之后不一定会涨,但新股破发的概率是比较低。由于基金是机构投资者,它可以通过一级市场打新,获得上市优质企业的股票。等二级市场一上市,新股一般都会有溢价,特别是机构打新股,一卖出便完成套利。因此可以得知,打新股的风险<二级市场交易。而债券的风险比股票小,所以按照以上的逻辑,同时结合这几种债基不同的资产配置,那风险和收益排序应该为可转债基金>二级债基>一级债基,是不是这样呢?

汇添富季季红定期开放债券型基金的年化回报率为5.61%,最大回撤是0.90%;工银瑞信双利债券型基金年化回报率为6.57%,最大回撤是2.74%;前海开源可转债债券型基金的年化回报率为8.47%,最大回撤是17.06%。满足以上的推论。

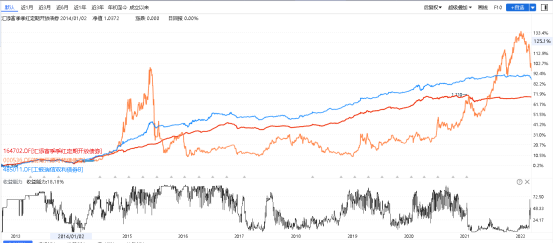

用这三只基金的走势进行叠加,我们会发现,一级债基和二级债基的走势很相似,但是二级债基的的收益会比一级债基高。可转债基金在某些时间段的收益会比一二级债基的收益好,但同时波动也比较大。(红:一级债基;蓝:二级债基;黄:可转债基金)。

再把这三个债基和大盘叠加一起看出,一级债基和二级债基走势是平缓向上的,并且在某一些时间段里,还能持续跑赢大盘,而可转债基金走势跟大盘走势比较相似,但是总体来说都是略高于一、二级债基,低于大盘的收益。(红:一级债基;蓝:二级债基;黄:可转债基金;紫:大盘指数;)

有一个比较有趣的现象。在2018年之前,大盘指数的收益是一直能超过债券型基金的。然而在2018年单边下跌行情中,指数持续下挫,债基依然能平稳且缓慢上行。自2018年之后,大盘指数一直处于横盘震荡的状态。债基特别是二级债基,由于复利的魔力,能持续跑赢大盘指数。

其实债券涨跌和股票涨跌本身是没有太大关系,债券涨跌主要由债券的价格和债券的利息决定,而股票的涨跌则是由供求关系、企业业绩、政策等多方因素影响。然而市场的总资金量有限,因此债市和股市有一定的跷跷板效应,在股市震荡或者下跌行情时,资金会退出股票市场,寻求安全的投资标的,债券是个不错的选择。大量的资金流入债市中,债券价格便会上涨。由于债基主要是投资到债市中,和股市关联度不高,因此在近一轮股市下跌中,对债基收的益影响不大。

回归到主题,为何近年固收+基金可以成为市场的新宠,是由于市场表现不好,固收+基金一直能获得比较稳定的收益。在市场震荡或者下跌行情中,选择债券型基金更安全,收益更平稳。而如果遇上上涨行情,选择股票市场或者可转债基金能获得更多的超额收益。二级债基收益同样平稳,但收益比一级债基更高。2021年至今依然是震荡,甚至是下跌,大盘指数已经下跌了近9个点,然而一级债基只亏了0.6%,二级债基还有0.31%左右的收益率,可转债基金甚至达到27%的收益率。也就是说,当下对债基的选择是优于选择股票市场。

当然了,可能很多人会觉得,债券基金收益走势平缓,没有大盘指数那种跌宕起伏来得刺激,如果能抓住上升波段,收益率分分钟完爆债券型基金。的确如此,但是我们也要知道,收益和风险呈正比,能有大概率赚翻倍的收益,也有同样的概率亏翻倍的钱。同时我们也要考虑,做投资的目的是什么,是想要追涨杀跌,小概率赚大钱。还是只要本金做到保值,甚至每年有稳定的收益就可以了。我们为何不在市场下跌或者震荡行情,先把大部分的本金投入到债券基金中,以获得稳定的收益。在市场上涨时,再降低债基的持有份额,转换到股票市场的投资。

看到这里,也许你会对你手上的投资组合有更深刻的认识。