回看一年前的2、3月份,基金的受欢迎程度丝毫不亚于如今通宵熬夜买冰墩墩、排长龙只为喝一杯“茶颜悦色”。一经发行,动辄就是百亿规模的基金,想要买到像张坤和葛兰这些顶流基金经理的基金更是“挤破头”。

然而红极一时的明星也有过气之时,而在金融圈曾经火爆一时的基金,仅仅过了一年也遭遇了“无人问津”的尴尬处境。

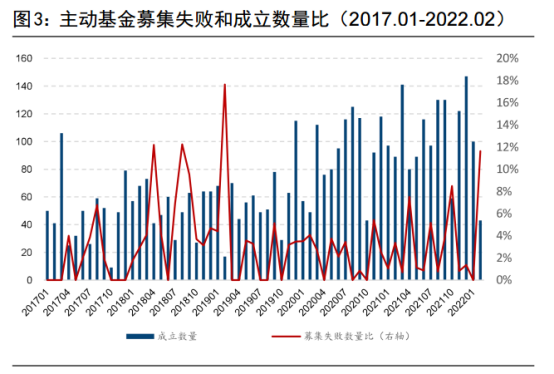

从统计的数据看,在过去的2月,公募基金成立数量从2021年12月的245只锐减至59只,平均募集份额大幅下降约90%。2月出现了5支基金募集失败,募集失败数量与所统计主动基金成立数量比达到11.63%,这一比例是2019年2月以来的新高。可以说基金发行降温还是比较明显的,“日光基”的日子或许一去不复返。

数据来源:国信证券

一、新发基金因何遇冷?

1.整体行情低迷,购基情绪降温。

2021年初基金火爆得益于A股强势表现,基金表现极为为亮眼,这不仅吸走了大批股市资金,更是引得大批90甚至是00后“跑步入场”。然而好行情并没有延续太久,2021年春节过后,行情扭头向下,仅2月18到3月9日两周交易日,下跌超过8%,基金市场同样受到震荡。

图片来源:经传软件

把时间拉回,进入2022年,A股市场依然震荡不断,热点轮动频繁,导致基金净值都遭遇了大幅回撤,尤其是一些基金重仓股在2021年四季度时表现令人“失望”,新能源熄火、白酒医药都未能挑起大梁,这些因素都大大影响了基民投资情绪和信心。

去年密集发布的创新型主题基金如双创50、恒生科技ETF以及Reits基金,因为投资门槛低、品类新颖等特点当时受到市场热捧,但回头来看,这些产品的收益表现并没有让投资者感到满意,基民们的投资热情也降温不少。另外从宏观层面看,外围战争局势持续影响、疫情的不确定性,全球主要经济体增速放缓,都让市场上的投资者风险偏好降低,自然也拖累了新基金的发行。

2. 除大环境影响,基金产品本身也影响着基金募集情况。

目前市场公募基金共有9428只,基数较大,投资者自然可选择的范围是很广的,而新发基金必然也将面临着同质化严重的影响。2021年新能源赛达受到热捧,该年内发行的新基金中,名称上带“新能源”的主题基金就达到40支,其中还包括了13支新能源ETF。虽然发行“风口上”的基金极为卖座,相对于冷门基金也能迅速蹭上热点出圈,但是一旦风口过去,机构踩踏,对于相关主题基金产生的负面影响是较大的。不仅如此,基金管理人的历史业绩,所属基金公司的品牌和实力、发行渠道等等都会影响到基金发行的规模。

数据来源:中国基金业协会

二、市场情绪冰点,抄底时机已到?

进入2022年,本以为能摆脱2021年底的颓势,但市场依然持续下挫,大部分类型基金的收益率都有不同程度的亏损,受此影响,基民们自然降低了新发行基金的投资兴趣。

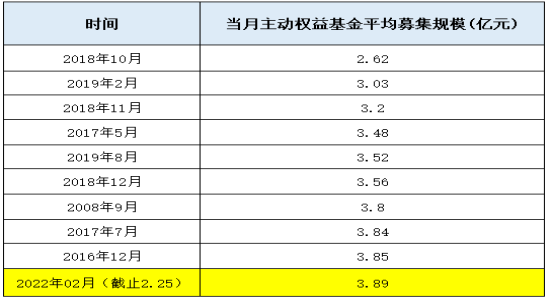

另一方面,从每个月度的主动权益基金平均募集规模来看,今年二月权益基金发行规模为3.89亿,排进了“历史募集规模最惨淡榜”第十位。发行最惨的月份出现2018年10月,然而那时已经处于“熊市末期”,三个月之后市场见底迎来了大反弹,走在了上行通道,多少投资者却已经倒在了这“黎明前的黑夜”。

数据来源:wind资讯

数据来源:经传软件

三、新发基金到达规模底部就是下跌结束的信号?

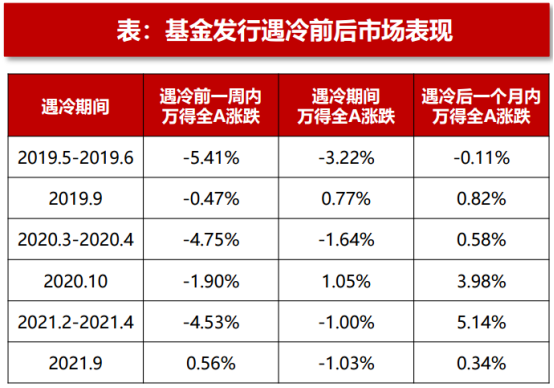

用数据说话,根据统计的新发基金遇冷前后市场表现,会发现在2019年5月到2021年9月期间出现有6次基金发行遇冷,其中的五次A股都发生了不同程度的下跌。因此,基金发行遇冷期出现前,市场表现差是不容争议的事实。

数据来源:浙商证券

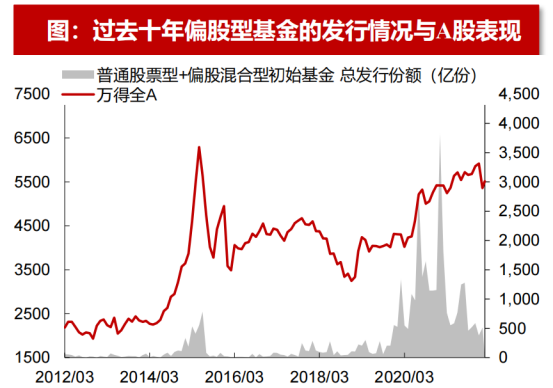

但是当把过去十年偏股型基金的发行情况与万得全A叠加,可以看到,所谓新发基金的规模底部,并没有对应在市场行情的底部。就像2016年2月、2017年5月,当时基金发行已经遇到冰点,发行规模甚至还比不上今年的2月份,结果市场后续表现依然是继续下跌,并且还持续了数月。这也同样说明:新发基金规模的底部并不意味着市场下跌的结束。但反过来讲:市场的底部出现在新基发行规模的低谷,这一说法是成立的。

数据来源:浙商证券

数据来源:wind资讯

仔细观察新基发行遇冷与市场底部关系时,会发现这两者的出现,存在一个所谓的“时间差”,通过历史数据的回测,一般来说当新发基金连续几个月处于低谷后,市场的底部才会慢慢出现。

四、新发基金规模底与市场底部“时间差”到底差多少?

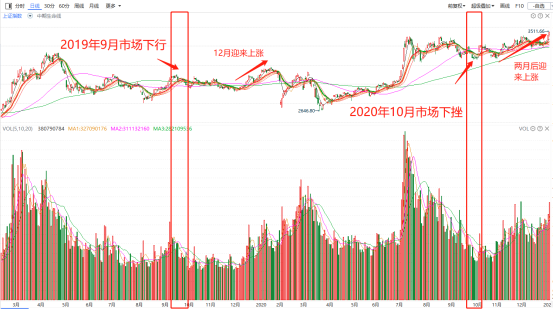

新基发行遇冷与后续市场持续走弱其实并不是绝对相关的,而是与市场所处阶段有更大关系。这一点我们从2019年9月与2020年10月两次新基发行规模低迷之后市场却出现了1%左右的涨幅可以看出。

而且在遇冷期期后的3-4个月,市场出现逐步回暖,基金发行份额也同步跟进。要注意的是,无论是2019年9月还是2020年10月,两者都处在了市场经历了大幅调整之后的上涨通道或是震荡向上趋势的阶段,而我们当前阶段却是在经历了一轮高涨,横盘震荡后的下行态势中,并不能就此期望市场马上迎来反弹行情。

图片来源:经传软件

图片来源:经传软件

而回到我们开头讲的,想要精准把握这个“时间差”,实际是困难的。新发基金遇冷期到来,只能说明市场在低位震荡的时间和空间还存在。而2022年持续的震荡行情,赚钱效应差,如果确认当前的新基金发行规模是为“低点”,我们可以大致推测后3-4个月区间,市场大概率会迎来底部区域。

五、投资者如何“逆势而为”?

从过去的行情中看,新基发行遭遇“寒冬”后,市场会出现企稳反弹的喜人表现,也会有长时间的趴底震荡、“慢热”回升。想要找出绝对的规律并不符合实际。因此,给我们投资者的建议是与其追涨杀跌,只看到眼前一时的涨跌,不如把投资目光放的更加长远,注重寻找更加有投资价值的方向,并且坚持价值主义和长期主义。

历史并不会简单的重复,但最重要的是它在重复。如果我们想要做好基金投资,并有耐心,该如何做呢?

定投是最好的方式。一般的定投我们遵从“三定原则”即“定时、定额、定标的”。“定时”指的是按月定投。一般的,计划三年期每月固定一天进行定投。“定额”即以月为单位(共三年),把定投总资金分成36份,每月定投总资金的1/36;“定标的”一般选择沪深300指数,该指数选取了沪深两市最具代表性的300只个股,反映的是A股市场的整体表现,选择它自然也是对中国国运的看好。

但注意,我们要说的不止是上述常见的这种简单定投,而是要在简单定投计划上做一些策略“改变”。当市场遭遇连续的单边下跌时,我们就要把此前制定的“每月一定投”的操作暂时停止。定投停多久?那就取决于市场下跌的时间持续多久。假如市场持续下跌的时间是半年,我们的定投也就停半年。

图片来源:经传软件

而一旦市场停止下跌,开始了底部盘整震荡甚至是量价齐升,出现了较为明显的反弹时,我们就可以把此前停投了6个月(假设)的计划资金加恢复定投月的资金一次性的投入,继续开始正常的定投计划。这种投资策略类似“补作业”,既不影响整体的定投计划和进度,也能够在相对底部区域获得低廉筹码。

总之,对于基金发行遇冷我们无需对市场过度悲观,但也不应被所谓“抄底”的声音带偏。基金投资除了我们无法控制的大环境,最重要的还是我们自己的投资体系、策略和心态。而另一方面,想要在市场的绝对低点精准买进本身就是伪命题。投资中模糊的正确要远胜于每一次明显的错误。在相对低位入场、持有优质标的并长期坚持,才能大概率让我们获得可观的收益。