有朋友在看了这么基金之后,表示并不喜欢定期持有类的固收基金,收益也低,还有其他选择吗?答案是有,它就是“双债基金”。这类基金由信用债+可转债组成,它有何优势,为何推荐它?一文读懂。

随着银行刚性兑付打破、保本收益的理财产品已经成为过去式,银行理财进入低利息时代。而另一方股市遭遇极端行情,股票风险过高,投资者对于权益类资产的风险偏好下降。而固收+基金在大部分仓位投资固定资产打底的同时,也通过投资小部分权益类标的或策略提高收益。

提高收益大致分为两条路,第一条是加入策略。用的较多的是打新增厚策略,如逆回购加上杠杆、利率债波段。逆回购其实是很多债券基金的常用操作,但是后半部分的加杠杆因为风险较大,失败的例子比比皆是,也被设置了杠杆增加上限,操作难度和实现效果并不是那么好。而至于利率债波段,可以类比股票做波段,操作难度也较大。

(资料图)

(资料图)

(图片来源:wind)

第二条路是加入股票、可转债。股票不用说增强收益第一选择,但是风险也颇高。可转债,虽然也是债券但是它却是股和债结合的产物,风险并不低。我们看到很多债券基金名字加入“纯债”,其实就是向投资者说明这只基金除了国债就是信用债,没有股票也没有可转债。算是和权益资产“划清界限”。

一般而言股票都是固收+基金“+”的首选。一来是基金公司有自己顶尖的投研团队,对于股票的研究自然不在话下。二来股票是投资者最为熟知的标的,在新发基金产品宣传时不必太费口舌,包装宣传。而“+”可转债资产显然熟知的投资者并不多,作为小众产品,理解起来并接受也是有一定难度和时间。

但这并不影响可转债作为相对优质资产,对于提高固收+基金超额收益的作用。在熊市行情下,可转债可作为债券资产具备很好的防守性,而在牛市时可转债又因其可转变为股票,而有与对应正股共同上涨的潜力。

(图片来源:经选基金)

华夏双债增强债券是典型的“双债”基金。其股票仓位≤10%,而国债+转债比例=90%,投资标的横跨股票、信用债和可转债。对于无论是股市还是债市都能较好把握机会。并且从债券占比来看,华夏双债增强用国债打底,增强基金资产收益的稳定性。同时在可转债部分其大部分选择了金融转债,稳定收益的同时也可增强弹性收益。

(图片来源:经选基金)

从收益看,今年以来收益为-4.78%,表现并不算好。但是从2013年成立至今收益为104.33%,属于同类前10%,表现还是相当优秀的。并且对比同期业绩比较基准收益率为49.52%,超额收益较明显。拉长时间看,无论是近三年还是近五年,其收益排名都是较为靠前的。

(图片来源:经选基金)

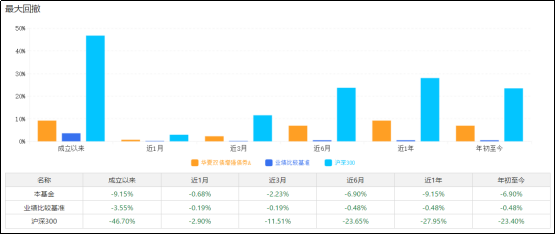

从回撤角度看,其最近一年最大回撤-9.15%,这也和它成立以来的最大回撤相持平。其中最大的原因在于其投资标的既有股票也有可转债等权益类资产,波动自然也相应较大。

诚然想要更加稳健收益,这类“双债基金”并非最佳选择。但是一旦市场开始走好,那么这类资产将会更加能够挖掘股市和债市的结构性机会,获得市场上涨同步的红利。

因此在选择“双债基金”时,短期波动自然不可避免。而如果想要该类基金获得比其他稳健类型资产如纯债和银行理财等更加有优势的话,就需要保持更多的耐心,静待时间的玫瑰。