今日,大盘终于迎来了久违的“放量大涨”,题材全面开花,特别是前期跌幅比较大的储能板块和科技板块在今天的表现更是给力。其实我们在前面就一直强调,不管是大盘还是赛道板块都处于“左侧”,这个时候贸然经常,试错率和试错成本都比较高,谨慎控制仓位,等待右侧的机会。而今天大盘收放量大阳线就是一个不错的底部甚至右侧判断点。

【资料图】

【资料图】

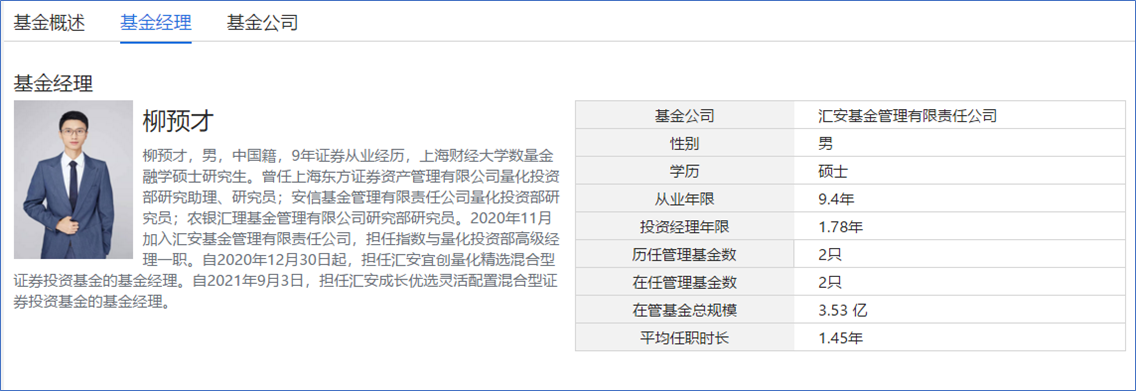

那么当底部时机节点到了,甚至像4月27日一样开始强势反弹后,我们如何把握机会呢?其实很简单,我们可以通过基金经理的Q3持仓的行业和个股变动得到启发。值得一提的是,A股市场的第一位量化基金经理的基金持仓终于在今天公布了 ,接下来,我们重点介绍柳预才基金经理给大家认识。

生不逢时,中规中矩

柳预才先生,9年的证券从业经验,但是不足2年的基金经理管理经验,是一名新生代的量化基金经理。由于在量化基金中,基金经理不会理会交易层面的问题,直接交给交易程序即可,所以对基金经理的交易经验的要求不大,重点在于其选择行业和个股的目光。

(图片来源:经选基金)

我们从柳预才基金经理接管该量化基金后的业绩来看,看似表现得不太好,但别看其自接手基金后,目前的盈利为负数就不认可他了,这两年能盈利的基金经理和机构游资又有多少呢?

从我们在下面叠加沪深300之后,他还大幅跑赢了沪深300接近20%的收益,所以他的表现已经算不错了。至于为什么他接管的回安宜创量化精选基金的收益还是负数,只能归咎于生不逢时吧。既然该基金经理的表现中规中矩,那么他后面的调仓思路也许也偏向“中规中矩”,下面我们重点介绍该基金经理的投资思路。

(图片来源:经选基金)

分化持仓,均衡配置

从下面的持仓结构中,我们可以发现,该基金经理由于“恐惧”市场方向,从而大幅降低了前十大持仓的比重。另外他还把兴业银行,美的集团和中信证券剔除在十大持仓之外,加仓了白酒的泸州老窖,新能车的比亚迪和电力板块的长江电力。

从而可以看出,他剔除了“抗跌”的大金融,但是通过“持仓分散”的方法同样能达到控制回撤的目的。此外,新能源赛道和大消费在存量博弈中,基本呈现轮动行情,而他把握了其中最优质的权重个股,所以后面无论是赛道板块还是大消费板块,他手中的个股在上涨的时候比其他个股要涨得好,在下跌的时候比别人跌得少,还有量化交易去把握时机,不可谓是在A股市场中生存的绝妙手段。

经理观点,展望后市

柳预才认为,由于全球风险偏好的降低和流动性收紧的压制,过去几年估值大幅扩张的成长股面临着盈利中枢下移和估值承压的双重挑战,而当前悲观情绪已然出清的价值股,业绩保持稳健,体现出了稳定器的作用,市场存在风格切换的可能。

展望四季度,柳预才看好三大方向:一、悲观预期基本出清的大消费板块;二、兼具低估值和高股息特征的煤炭板块;三、支撑我国产业结构优化的硬科技板块。