本周财报大戏,需要警惕!!

本周两件大事,创业板20%时代到来,财报冲刺亮相。

今日创业板指数正式迎来20%时代,创业板转债高波动时代到来?如何择券有很多思路,相对而言双低转债成为本群较为共识的板块。情绪风格有利于创业板品种。

但是值得提示的是,本周末银保监会再度发文,主动阐释银行业业绩不佳的原因,主动让利和计提拨备。本周银行半年报本周扎堆亮相,估计不会很好。

从目前披露的三家看,反而是首家亮相的江苏银行(6.44 +0.47%,诊股)表现最佳,常熟银行(8.06 -2.07%,诊股)很一般,如何展示自己的半年业绩,如今也成为了技术活。

银行会否出现净利润为负增长的案例?大家可以思考一下。

转债市场估计有炒作,但是需要更长远看一只标的。

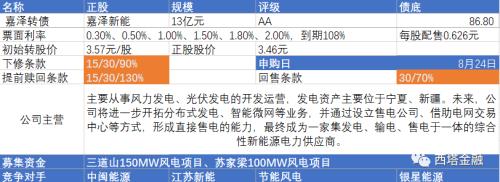

新券方面,今日嘉泽和景20申购。嘉泽题材是风电、光伏题材,下修也有看点,90%即可,评级为AA,不过有一些受限资产。景20转债是机构较为看好的票,这是PCB行业龙头公司,不过缺点是条款一般。

对标公司兴森科技(13.10 +4.13%,诊股)半年报扣非净利润同比增17%。

创业板存量增量涨跌幅均20%

此次创业板改革系统完善了创业板交易机制,同时适用于增量公司和存量公司,也就是说新旧创业板股票同时适用一套规则。

上市之初规则参考科创板模式。

新股上市前5个交易日不设涨跌幅限制,此后日涨跌幅限制为20%。存量股票日涨跌幅限制由10%放宽至20%。

对比而言,上海证券交易所主板、深圳证券交易所主板、中小板,在企业上市首日涨幅限制比例为44%、跌幅限制比例为36%,之后涨跌幅限制比例为10%。

熔断标准也亮相。

今日创业板在无涨跌幅限制情形下,当日盘中较开盘价首次上涨和下跌达到了30%、60%,各停牌10分钟,复盘最晚14点57分。盘中可以申报也可以撤单。

集合竞价是最大看点。

对于无价格涨跌幅限制创业板股票,开盘集合竞价的有效竞价范围为即时行情显示的前收盘价的以内,盘中临时停牌复牌集合竞价、收盘集合竞价的有效竞价范围为最近成交价的上下10%。

不过,也有观点认为,箱式报价机制,让涨停变得不那么轻松。

创业板股票连续竞价阶段限价申报的买入申报价格不得高于买入基准价格的102%,卖出申报价格不得低于卖出基准价格的98%。创业板股票限价申报的单笔买卖申报数量不得超过30万股,市价申报的单笔买卖申报数量不得超过15万股。

此外,除沿用新股上市首日证券简称首位字母“N”标识外,创业板注册制新股上市后次日至第五日,证券简称首位将标识字母“C”,以提示不设涨跌幅限制的特别安排;上市时尚未盈利、具有表决权差异安排,及具有协议控制架构或类似特殊安排的创业板股票或存托凭证,将新增“U”“W”“V”特殊标识。

创业板新股上市首日即可纳入融资融券标的。优化转融通机制,推出市场化约定申报,允许战略投资者获配股票参与转融通出借。

从创业板注册制首批上市18家企业新股发行情况看,市场化的发行定价机制有效发挥作用。据统计,18家企业发行市盈率在19.1-59.7倍之间,平均值39.3倍,中位数37.9倍,企业融资额在2.6-27.2亿元之间,平均值11.2亿元,中位数9.8亿元,融资总额200.6亿元。

转债及基金也有机会

作为衍生产品,还有两个变化,这就是科创板基金涨幅也扩至20%,科创板转债波动性也大大加大,叠加近期妖券横行,会否有红包行情?

首先哪些基金可以涨幅达到20%?有两种情况:(一) 跟踪指数成份股仅为创业板股票或其他实行20%涨跌幅限制股票的指数型ETF、LOF或分级基金B类份额;(二) 基金合同约定投资于创业板股票或其他实行20%涨跌幅限制股票的资产占非现金基金资产比例不低于80%的LOF。

创业板可转债如何看?

整理了一下,群友交流纪要,共计两个方向。一个是创业板新券。二个是双低创业板转债。特别是后者结合公司业绩看,是最集中的观点。

这仅仅是一个交易行为方式,长期更应该关注公司的业绩表现。

最后有个问题需要思考:为何港股没有涨跌幅限制反而波动率更小?而创业板涨跌幅扩大,波动性也会加大?