近日,华熙生物(688363)股价创出2020年4月以来新低,今年以来跑输所在三级行业指数与科创50指数超过30%。本文尝试从公开数据入手进行分析:

一、市场表现:

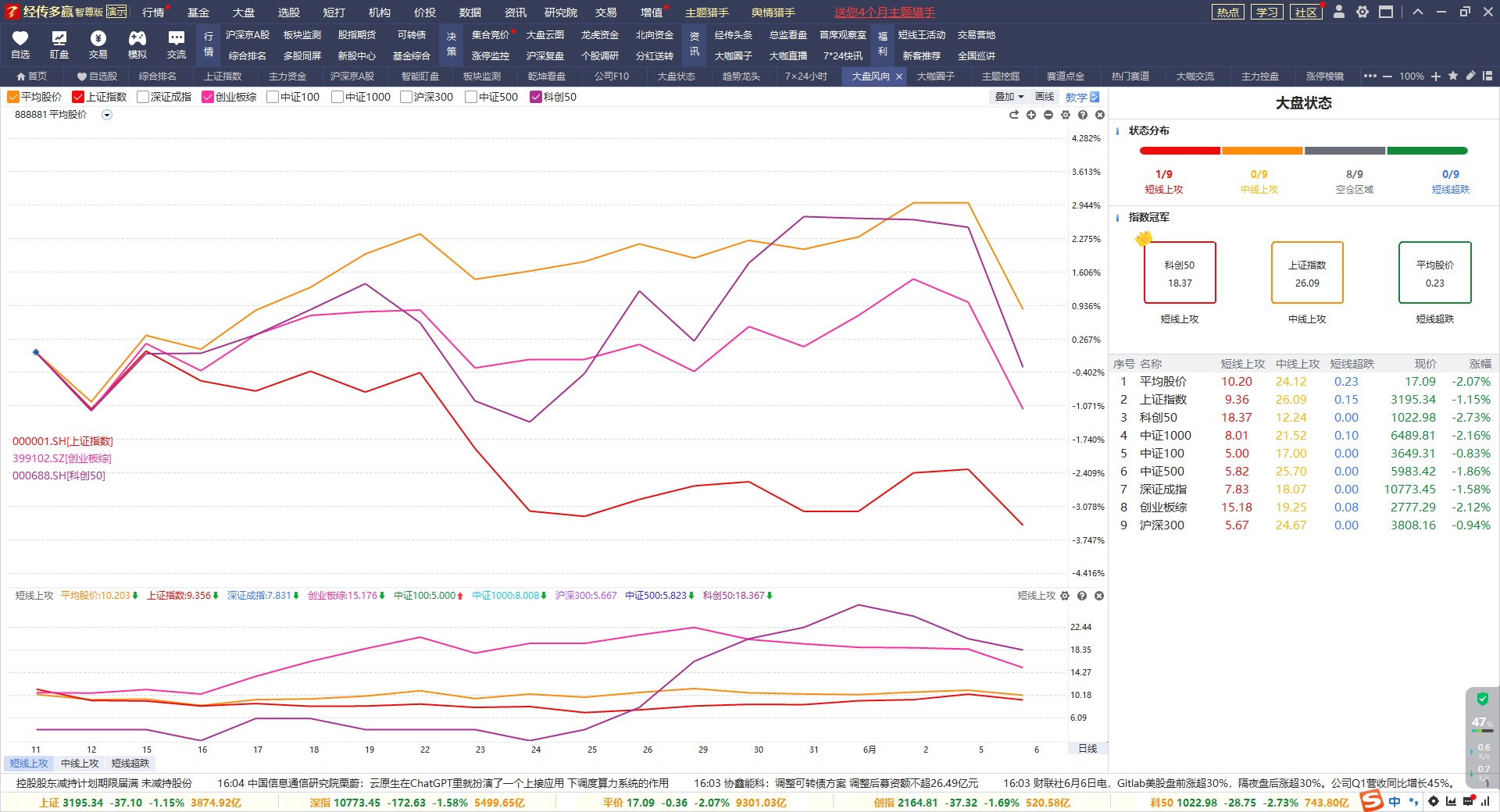

【资料图】

【资料图】

数据来源:Wind,科创板研究中心,星矿数据

上图可见,华熙生物2023年以来跌幅超过30%,跑输科创50指数近38%。

二、基本信息

数据来源:Wind,科创板研究中心,星矿数据

公司位于山东省济南市,是集研发、生产和销售于一体的透明质酸全产业链平台企业。建立了生物活性材料从原料到医疗终端产品、功能性护肤品、功能性食品的全产业链业务体系。公司股权较为集中,创始人赵燕间接持股近40%。

三、财务信息:

1.年度数据:

数据来源:Wind,科创板研究中心,星矿数据

公司2019年以来收入复合增长50%,净利润复合增长18%。至少从年度数据来,似乎盈利水平有所下滑。

2.季度数据:

数据来源:Wind,科创板研究中心,星矿数据

上图是公司季度正面数据,可见2020年以来:1)盈利水平,尤其是毛利率下滑,2)收入增速也逐季下降。

其中,毛利率水平从2022年80%以上下降到2023Q1的73.8%。相比之下,净利润率尚属稳定。

四、主营构成:

上文我们从一开始的市场表现看到业绩增速,发现业绩是其股价创新低的重要驱动因素。但业绩增速变化背后的因素呢?

数据来源:Wind,科创板研究中心,星矿数据

上图是华熙生物与同为医美行业竞争对手爱美客的主营结构,可以很显然看出两者区别:华熙生物近年来功能性护肤品占比不断提升,到了2022年,医疗终端+原料产品合计收入占比20%左右,大头都是护肤品。某种程度上,华熙生物已经成了一家“日化”产业公司。相反,爱美客的主业依然聚焦在医美领域。

五、未来展望

华熙生物在医美领域上游的竞争优势无需多言,但这仅仅是静态优势,作为投资者更关心的是未来。

数据来源:Wind,科创板研究中心,星矿数据

1、估值难题

上图是华熙生物分业务的增长情况,可见功能型护肤品增长势头很快,2019年6.3亿增长到2022年的46亿。但与此同时,原料+医疗终端,2019年12.5亿,2022年16.6亿,如果算年化增长几乎只有10%。甚至仔细看2021-2022年,几乎“原地踏步”。

站在专业的角度,该怎么给华熙生物估值?如果按照医美行业:

数据来源:Wind,科创板研究中心,星矿数据

上图是wind数据终端里,华熙生物与爱美客的估值对比,可见前者相比后者有75-80%的折价。

进一步地,这个折价是否合理?以爱美客2022年度31%,2023Q1在51%的增速加上行业地位而言,PE_TTM在69倍并不算过分。但相比华熙生物呢?医美业务占比20%左右,过往3年复合增速10%,45倍的PE-TTM是否存在高估?

2、护肤品钱好赚吗?

数据来源:Wind,科创板研究中心,星矿数据

上图是华熙生物与几家可比公司销售费用率的对比,可见华熙生物的销售费用率非但远超爱美客与贝泰妮,也超过上海家化、拉芳家化这些公司。背后的逻辑也很简单,日化护肤品行业的竞争某种程度比医美更激烈,或者说比医美更红海。华熙生物虽然在上文中,护肤品近年来收入增速很客观,但公司每实现100元收入要付出的渠道费用比大多数竞争对手更高。

3、股权激励是否存在水分?

数据来源:Wind,科创板研究中心,星矿数据

根据公开资料,公司考核目标:以2019 年营收或净利润为基数,考核2021-24 年营收或净利润增长率,全部解锁条件对应的2021-24 年相对2019 年收入增速分别为60%/90%/120%/150%,相对2019 年归母净利润(剔除股份支付费用影响)增速分别为20%/35%/50%/65%。

经过本文测算,2023年的考核条件为:收入16%或者净利润11%。很难讲这个数字是高还是低,但如果2023年公司业绩是这个增速的话,当前45倍的PE-TTM大概率是高估了。

4、未来思考:

本文从股价创3年新低引发思考,列举了公司年度、季度盈利信息,并进一步从主营结构中发现经营方向的转变。当然,本文没有能力预测股价,也没有资格去判定企业经营的对错,但至少有一点可以确定,在对上文提及的几个经营层面问题没有实质性改变之前,公司的估值中枢或受到压制。